一、案例背景及方案

某物流運輸公司在循序擴張發展的過程中,針對主要客戶在全省的分布情況,準備設立若干分公司或子公司來更好地為客戶做好服務,以便更快速地溝通處理運輸過程中出現的問題,特別是在新冠疫情背景下,需要現場處理的運輸事項也較多。這就面臨著幾種選擇,是設立運輸分公司好,還是設立運輸子公司好?即設置什么類型的分支機構既對公司的業務發展有利,也對公司的經營結果最佳呢?

考慮到各地區運輸業務都是均衡發展的,一般情況下不會出現有的地方虧損很大,另外的地方又會盈利較高的地區不平衡局面。經過研究反復評估、財稅收益測算,擬在各地設立相應的運輸子公司。以便享受到小規模納稅人現階段增值稅免稅和小微企業所得稅的優惠。杭州公司變更

二、稅收政策分析:

1、增值稅小規模納稅人標準:

小規模納稅人標準:年應征增值稅銷售額500萬元及以下的企業認定為增值稅小規模納稅人。

政策原文見《關于統一增值稅小規模納稅人標準的通知》財稅〔2018〕33號

“為完善增值稅制度,進一步支持中小微企業發展,現將統一增值稅小規模納稅人標準有關事項通知如下:

一、增值稅小規模納稅人標準為年應征增值稅銷售額500萬元及以下。”

2、增值稅小規模納稅人免稅(2022年4月1日-12月31日):

政策原文見:《關于對增值稅小規模納稅人免征增值稅的公告》財政部 稅務總局公告2022年第15號“為進一步支持小微企業發展,現將有關增值稅政策公告如下:

自2022年4月1日至2022年12月31日,增值稅小規模納稅人適用3%征收率的應稅銷售收入,免征增值稅;適用3%預征率的預繳增值稅項目,暫停預繳增值稅。

《財政部 稅務總局關于延續實施應對疫情部分稅費優惠政策的公告》(財政部 稅務總局公告2021年第7號)第一條規定的稅收優惠政策,執行期限延長至2022年3月31日。”

3、小微企業所得稅優惠政策:優惠期限延長,條件放寬。

政策原文見《關于進一步實施小微企業所得稅優惠政策的公告》財政部稅務總局公告2022年第13號“為進一步支持小微企業發展,現將有關稅收政策公告如下:

一、對小型微利企業年應納稅所得額超過100萬元但不超過300萬元的部分,減按25%計入應納稅所得額,按20%的稅率繳納企業所得稅。

二、本公告所稱小型微利企業,是指從事國家非限制和禁止行業,且同時符合年度應納稅所得額不超過300萬元、從業人數不超過300人、資產總額不超過5000萬元等三個條件的企業。

……

三、本公告執行期限為2022年1月1日至2024年12月31日。”

4、分公司所得稅政策:由總公司匯總繳納企業所得稅,分公司不獨立繳納企業所得稅。

政策原文見《企業所得稅法》“第五十條 除稅收法律、行政法規另有規定外,居民企業以企業登記注冊地為納稅地點;但登記注冊地在境外的,以實際管理機構所在地為納稅地點。

居民企業在中國境內設立不具有法人資格的營業機構的,應當匯總計算并繳納企業所得稅。”

《企業所得稅法實施條例》“第一百二十五條 企業匯總計算并繳納企業所得稅時,應當統一核算應納稅所得額,具體辦法由國務院財政、稅務主管部門另行制定。”

三、節稅效益分析及其他因素影響

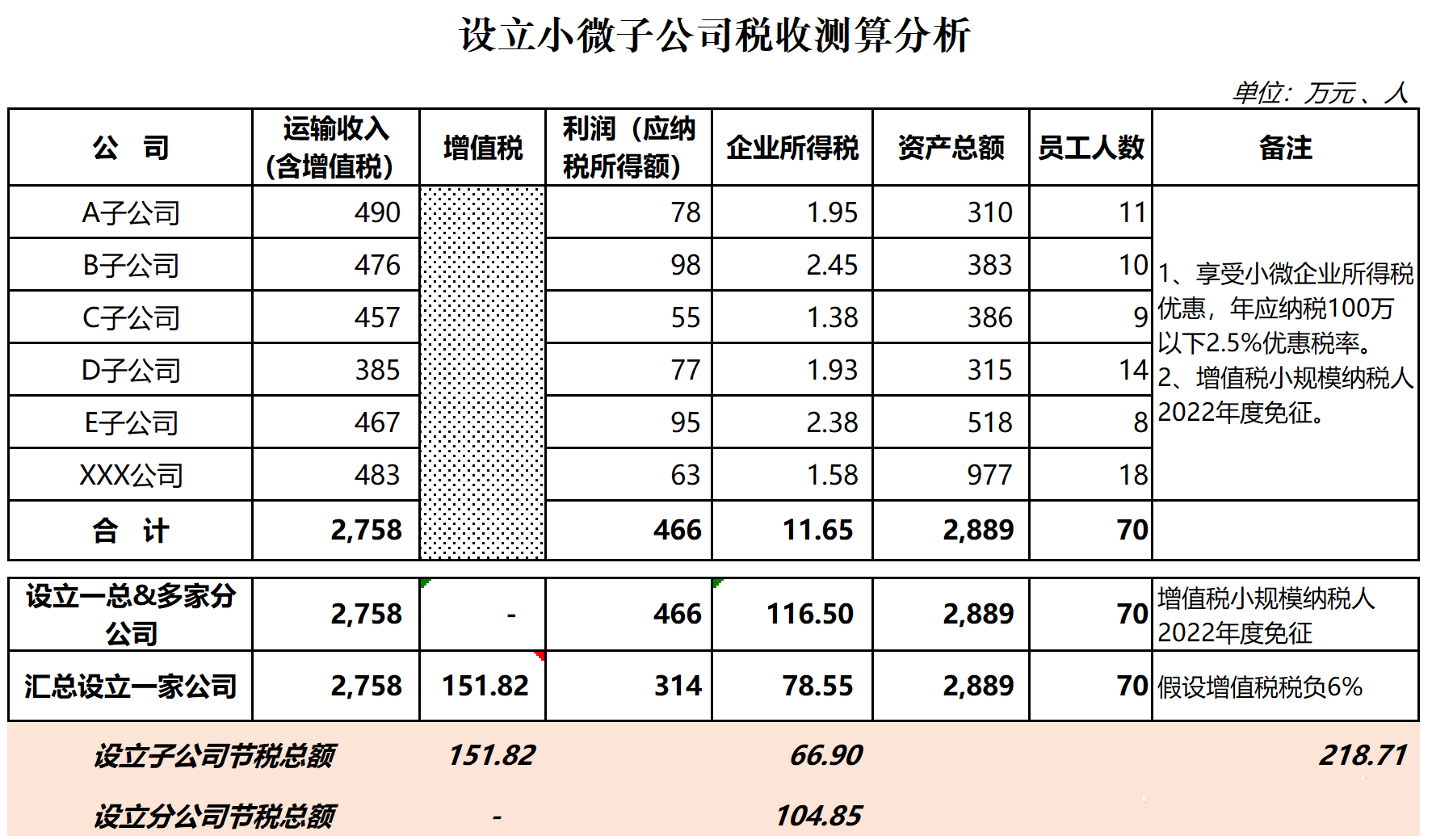

1、稅款繳納測算對比分析:以2021年銷售及相關經濟指標為基礎,考慮維持現狀不設立任何分支機構、設立分公司、設立子公司三種情況來對比分析如下表;

設立多家分公司現階段不用交增值稅,匯總計算繳納企業所得稅116.5萬元,

設立多家子公司現階段不用交增值稅,各子公司可以享受小微企業優惠,繳納企業所得稅11.65萬元。

維持現狀不設立任何分子機構,銷售收入超過增值稅小規模納稅人標準為一般納稅人,需要繳納增值稅151.82萬元(假設增值稅稅負6%),需要繳納企業所得稅78.55萬元。

2、設立子公司后需要完善在當地員工的合同簽訂及社保繳納手續。按稅法規定在當地申報繳納相關稅金,領取電子發票等,在當地保存相關的稅務文件資料等。

通過以上測算分析及評估,在業務主要發生地設立各子公司,整體稅負是最低的,即股東最后利益是最大的,也是可行的。

文章來源:昌堯財稅

浙公網安備 33010302003569號

浙公網安備 33010302003569號 電話咨詢

電話咨詢

在線咨詢

在線咨詢